Table des matières

Résumé

Avant-Propos

La position du problème

–

Les différentes possibilités de réalisation et financement d’un ouvrage

A/

B/

Les résultats

Conclusion

A/

B/

Par Vincent Piron

Directeur de la Stratégie et des Investissements, VINCI Concessions

“Le premier avantage de la science économique est son rôle éducatif. L’élaboration et la discussion d’un modèle, si imparfait soit-il, ne sont pas des tâches vaines. Elles sont pour l’homme d’affaires ce qu’est le kriegspiel pour l’homme de guerre.”

Pierre Massé Ancien commissaire au Plan

Avant propos :

La construction des infrastructures de transports pose toujours un problème de financement : il s’agit de mobiliser à court terme des fonds qui vont servir à créer l’ouvrage, et donc à engendrer de l’utilité socio-économique durant une très longue période, beaucoup plus longue que la durée des prêts que le constructeur peut lever. Qui doit alors payer : le client de l’ouvrage, la collectivité dans son ensemble, une combinaison des deux ? Entre une structure publique et une structure privée, laquelle est économiquement la plus efficace, et quel est l’impact budgétaire du choix ? Il n’y a pas une seule réponse à ces questions, chaque collectivité pouvant trouver une réponse adaptée à chaque ouvrage, en fonction des circonstances et de ses propres règles juridico-financières. Le présent article décrit les conséquences économiques et financières des 7 possibilités de montage les plus fréquemment rencontrées. Les résultats sont fortement différenciés, suivant que l’on donne la primauté au court terme ou au long terme, aux finances ou à l’économie. Nous nous sommes appuyés sur le cas de la construction du pont de Rion-Antirion en Grèce, transposé aux circonstances économiques et financières en vigueur aujourd’hui, pour donner les effets chiffrés des différentes options possibles. La situation de la France aujourd’hui conduit les décideurs à donner plus de poids aux contraintes financières qu’aux avantages économiques. Le nouveau contrat de partenariat devrait aider à sortir de cette situation difficile.

Trop souvent les discussions, conférences, séminaires et autres symposiums conférant du partenariat public-privé se sont focalisés sur des points de procédures juridiques ou légales ou au contraire sur des positions de doctrine vis-à-vis du service public, confondant la responsabilité de l’organisation du service avec l’exécution dudit service. L’aspect économique a été notoirement passé sous silence, tous les regards se concentrant sur la dimension financière et budgétaire du sujet. Or ce n’est pas parce qu’un projet est rentable économiquement qu’il est finançable, et inversement ce n’est pas parce qu’il existe une procédure légale de financement qu’un projet est économiquement justifié et qu’il convient donc de le réaliser.

Dans le présent article, avec l’aide précieuse notamment du professeur Rémy Prud’homme, de Claude Abraham, de la Direction de la Prévision du Ministère des Finances (J.-J. Becker et C. Audenis), du Conseil Général des Ponts et Chaussées (Alain Bernard) et d’Olivier Piron (précédemment Secrétaire permanent du Plan Urbanisme Construction Architecture), nous avons constitué un modèle économico-financier pour contribuer à tenter de mettre le calcul économique classique dans le champ des paramètres que les responsables pourraient considérer au moment de prendre la décision de faire réaliser ou non un ouvrage. Nos propos s’appliqueront au domaine des infrastructures à péage, et précisément à un cas théorique mais fortement inspiré de celui du pont de Rion-Antirion que Vinci a construit et financé en Grèce, dans le cadre d’une concession de 40 ans. Le partenariat public-privé peut s’appliquer à bien d’autres sujets, et notamment à la construction de bâtiments ou à des services, mais le modèle économique que nous allons exposer ci-après est conçu pour un processus de conception, financement, construction, et exploitation d’une infrastructure de transport à péage.

Au moment où se pose de plus en plus en France la double question de la définition (Etat acteur ou Etat régulateur) et de l’efficacité du rôle de l’Etat (Etat évoluant à la vitesse exigée par la compétition internationale ou Etat soumis à des règles datant de plusieurs décennies), il nous a semblé utile d’appliquer les lois déjà bien connues de l’économie et de la finance à un cas concret pour en mesurer l’impact et aider ainsi les donneurs d’ordre et les partenaires privés à prendre des décisions judicieuses.

Nous utiliserons des données ou des concepts que nous avons déjà décrit dans nos articles précédents, notamment celui présentant le concept d’amertume1 et celui concernant l’efficacité économique et l’aspect budgétaire du tunnel du Prado-Carénage à Marseille2.

La position du problème

Les principes du calcul économique : utilité et ressources

L’utilité se calcule

Si une collectivité décide d’investir l’argent collecté par les impôts dans un ouvrage, c’est parce que cet ouvrage a une certaine utilité pour la collectivité. Un hôpital, une route, une piscine, un commissariat de police ont une utilité pour la collectivité. Cette utilité est une grandeur qui se mesure, et est aussi appelée bénéfice socio-économique ou surplus selon Jules Dupuit3. Bien qu’elle soit mesurable dans son principe, et que son concept ait été formellement établi depuis presque 2 siècles, l’utilité économique engendrée par un ouvrage est en général difficile à chiffrer, et est donc souvent remplacé par une évaluation “intuitive et politique” de la nécessité d’investir, qui se combine avec la contrainte de limitation de la disponibilité des fonds publics.

Dans la suite de cet article, nous appellerons “utilité” le solde entre les bénéfices socio- économiques (nommés parfois “externalité positives”) et les externalités négatives, telles que la pollution, le bruit,… Dans le domaine des transports, la part principale de l’utilité est considérée aujourd’hui comme étant le gain de temps des utilisateurs, valorisé par leur valeur du temps. Grâce aux ouvrages à péage et aux nouvelles technologies de l’information, celle ci est aujourd’hui mieux cernée, tant en valeur moyenne qu’en distribution.

Dans les domaines autres que les transports, tels que la santé, l’éducation ou la justice, l’utilité est plus malaisée à quantifier. Les décideurs publics n’ont pas toujours les outils adaptés, et la contrainte budgétaire sert trop souvent de seul filtre décisionnel. Il existe quelques études globales de la Banque Mondiale sur l’enseignement et la santé. Nous commençons également à bénéficier de quelques expériences quantifiées sur des écoles, aux Etats-Unis et au Royaume-Uni bien évidemment, dont l’avance dans le domaine des études économiques n’est malheureusement plus à démontrer !

En France, les bilans LOTI n’ont pas bénéficié de l’attention que le sujet méritait, et même des réalisations emblématiques telles que le contournement Nord de Lyon, qui a fait couler tant d’encre sur les sujets juridiques et purement politiques, n’a fait, à notre connaissance, l’objet d’aucun bilan global. C’est dommage, car les quelques chiffres que nous ayons pu estimer pour évaluer l’utilité de cet ouvrage donnent un bilan très positif de l’opération, avec sa tarification actuelle bien sûr.

1 Transports n° 402, juillet-août 2000, p241, n° 408, juillet-août 2001, p232

2 Transports n ° 416, novembre-décembre 2002, p377

3 Jules Dupuit, un des fondateurs de l’économie moderne. Ses concepts essentiels datent de 1844 et 1849

La valeur actualisée des ressources mobilisées et bénéfices socio- économiques engendrés

Les ressources pour la construction sont mobilisées sur une période de quelques mois, et les bénéfices socio-économiques sont engendrés année après année durant toute la vie de l’ouvrage. Pour ramener à l’année actuelle de prise de décision des valeurs étalées sur une longue période, on utilise un taux d’actualisation économique « τ », qui consiste à diviser chaque valeur de ressources et d’utilité par un coefficient égal à (1+τ)^t, comme pour un calcul de TRI. On appelle alors « valeur actualisée nette » (VAN) la somme des valeurs ramenées à l’année de départ.

VAN des ressources mobilisées = ΣtCt*1/(1+τ)t VAN des utilités = ΣtUt*1/(1+τ)t

Dans le modèle, pour comparer les différentes solutions selon le point de vue économique, nous utiliserons la VAN des différentes grandeurs étudiées. Pour fixer les idées, nous avons utilisé l’exemple chiffré d’une collectivité qui veut construire un ouvrage coûtant globalement 30 M€, ayant un coût étalé sur trois ans, et dont les coûts d’exploitation annuels valent 2% du coût d’investissement.

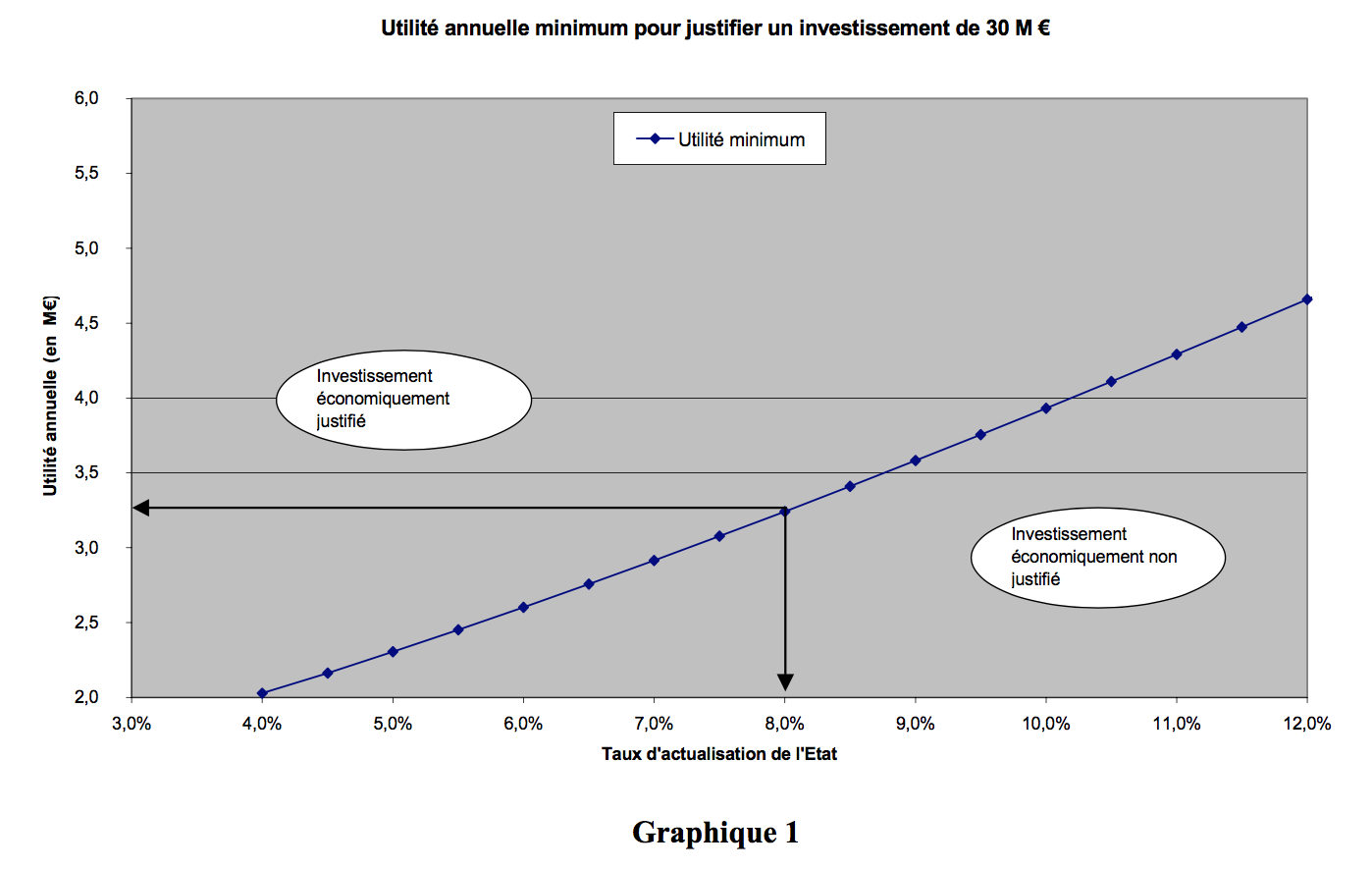

Le graphique n°1 ci dessous relie l’utilité minimum à obtenir pour justifier la construction de cet ouvrage au taux d’actualisation de la collectivité publique concernée. Le calcul se fait en égalisant la VAN des ressources mobilisées avec la VAN des utilités. Par exemple, avec un taux de 8 %, il faut une utilité annuelle minimum de 3,25 M€ pour justifier un coût global d’investissement de 30 M €4.

Mais quel taux d’actualisation prendre en compte pour définir les ouvrages à réaliser et qu’en est-il du financement indispensable à leur réalisation ?

Citons la Direction de la Prévision :

Le Commissariat Général au Plan préconise depuis 1985 l’utilisation d’un taux d’actualisation pour les investissements publics de 8% en monnaie constante. Pourtant aujourd’hui,

Les calculs de TRI et de VAN se font aisément avec les fonctions financières des tableurs 3

Utilité annuelle (en M€)

nombre d’études ne suivent plus cette valeur, à l’image du rapport Charpin-Dessus-Pellat5 qui optait récemment pour un taux de 6%. La baisse des taux d’intérêt ainsi qu’une prise de conscience de la nécessité de préserver l’environnement pour les générations futures sont les principaux facteurs mis en avant pour expliquer l’utilisation de taux d’actualisation inférieurs à ceux préconisés dans le passé. Inversement la constatation de l’utilisation d’un taux élevé dans le secteur privé conduit à plaider pour un taux d’actualisation public plus important afin d’éviter d’introduire un décalage entre les secteurs privé et public. La théorie économique peut fournir un cadre permettant d’évaluer la portée de ces arguments, ainsi qu’un ordre de grandeur pour un taux adéquat6.

Les pays à finances publiques aisées et qui portent attention à l’avenir à long terme vont travailler avec un taux d’actualisation de l’ordre de 4 % à 6 % en termes réels. A l’autre extrémité de l’échelle, les pays en voie de développement utilisent souvent le taux de 12 %, conformément aux usages préconisés par la Banque Mondiale dans ses analyses économiques. Le taux officiel de la France se situe à 8 %, depuis plusieurs dizaines d’années mais est considéré aujourd’hui par de nombreux experts (Commissariat général au Plan, Ministère des Finances, Ministère de l’Equipement) comme trop élevé, d’environ 2 %. Nous retiendrons finalement la valeur de 6 % pour l’ensemble des calculs économiques.

Le taux de rentabilité interne socio-économique et taux d’actualisation

Le taux de rentabilité interne se définit comme le taux qui égalise la somme actualisée des coûts et la somme actualisée des bénéfices socio-économiques au long de la vie de l’ouvrage. Il se calcule à partir de C et de U et se définit par :

ΣtCt*1/(1+r)t = ΣtUt*1/(1+r)t

Où C représente le montant annuel des investissements jusqu’à mise en service de l’ouvrage

U représente l’utilité nette (utilité brute diminuée des externalités négatives, des coûts d’entretien et d’exploitation)

t varie de 1 à la fin de la période d’utilisation de l’ouvrage (55 ans dans notre modèle) r est le taux de rentabilité interne de l’ouvrage : TRI (SE).

La théorie économique indique qu’une collectivité a intérêt à réaliser un ouvrage dès que le TRI (SE) dudit ouvrage est supérieur au taux d’actualisation de la collectivité, et ceci indépendamment du mode de financement.

Selon ce critère, par exemple, le récent rapport Van Miert7 sur les investissements dans les transports en Europe évalue à 200 milliards € les investissements nécessaires à faire en 10 ans. Mais comment les financer, la question reste entièrement ouverte.

Coût d’opportunité ou coût marginal des fonds publics

Sur ce sujet fondamental et délicat, nous citerons Alain Bernard8, membre du Conseil Général des Ponts et Chaussées :

Le vrai coût de la fiscalité, son coût économique, est celui résultant des distorsions qu’elle entraîne. Les économistes se sont bien rendu compte que la fiscalité neutre qu’ils avaient imaginée – les transferts forfaitaires (« lump-sum transfers »)- n’était qu’un artefact. Toute fiscalité réelle génère des distorsions – et il est évidemment souhaitable qu’elle soit optimisée pour générer, à recettes fiscales données et pour des objectifs redistributifs donnés, le coût de distorsion le plus faible possible. C’est ce à quoi vise la théorie de la fiscalité optimale, qui est de même nature que la théorie des péages optimaux (dont le véritable précurseur est Marcel Boiteux).

La signification concrète de tout ceci est la suivante : si l’on prélève (à partir d’une situation donnée) 1 Euro d’impôt supplémentaire, la perte de bien-être des consommateurs sera équivalente

5 Etude économique prospective de la filière électrique nucléaire

6 Note interne sur les taux d’actualisation réalisée par la DP

7 Rapport Van Miert de la Commission Européenne sur les infrastructures de transports

8 Cf. Alain Bernard et Marc Vielle, 2002. « Measuring the Welfare Cost of Climate Change Policy » et le rapport “Calcul économique et planification” publié à la Documentation Française en 1972

non pas à 1 Euro de consommation mais (1+x) Euro. La quantité (1+x) est le coût marginal des fonds publics.

Il serait alors déraisonnable de dépenser 1 Euro de fonds publics pour produire des biens dont la valeur pour les consommateurs ne serait pas au moins égale à (1+x). Il faut donc, dans un calcul économique, appliquer ce coefficient comme multiplicateur à toute dépense financée par l’impôt. En sens inverse, toute recette fiscale supplémentaire générée par l’investissement, par exemple sous forme de TIPP dans le cas d’investissements routiers, doit être incrémentée en appliquant ce même coefficient multiplicateur.

Le Commissariat Général au Plan recommandait en 1985 d’adopter la valeur de 1,5 comme coefficient multiplicateur, tandis qu’une étude estimait récemment le coût marginal des fonds publics à 0,13 pour la France, soit un coefficient de 1,139. Mais cette étude date déjà de quelques années, et l’évolution récente de la situation en France conduit son auteur à penser que ce coefficient est aujourd’hui nettement supérieur. Après quelques discussions avec les experts déjà cités, et compte tenu des contraintes actuelles et du niveau élevé du taux d’imposition, ce coefficient, appelé ci-dessous coefficient d’opportunité, sera évalué aujourd’hui à 1,2.

Pratiquement, cela signifie qu’un investissement de 100 M€ devra être compté comme un coût de 120 M€ dans le calcul économique, quoique pour 100 M€ seulement dans le calcul budgétaire. Nous appellerons par la suite “coût d’opportunité” ce surcoût de 20 M€.

Il nous semble cependant important et urgent que des économistes (puissance publique et secteur privé) approfondissent encore le sujet car il a un impact direct et essentiel sur la qualité de la décision publique.

Evaluation dans le temps des flux budgétaires futurs

Le calcul économique classique a une caractéristique importante : il ne tient pas compte de la disponibilité réelle des fonds car il les suppose toujours disponibles et prêts à financer une opération dont le TRI socio-économique – TRI (SE) – est supérieur au taux d’actualisation de la collectivité.

La réalité des contraintes du budget et de la dette publique est tout autre : il s’agit de travailler à optimiser les bénéfices socio-économiques de la nation sous contrainte budgétaire. Une fois que la décision de réaliser un ouvrage est prise, pour choisir entre les outils mis à sa disposition pour le réaliser (marchés publics, concessions, contrats de partenariat), le donneur d’ordre va devoir comparer les séries de flux monétaires (budgétaires) prévus année après année, sur une longue période et pour chacune des solutions envisageables.

Pour cela, il lui faut choisir un taux d’actualisation qui illustre la rareté budgétaire des fonds publics, c’est-à-dire le degré “d’indigence financière” de la collectivité. Plus la collectivité est contrainte, notamment par sa dette et par un taux déjà élevé de prélèvements obligatoires (taxes, impôts divers,…) et a donc de la difficulté à lever des fonds, plus ce taux doit être élevé. Une collectivité « sans contraintes » est représentée par un taux à 3 %, et une collectivité très contrainte sera représentée par un taux de beaucoup plus fort, théoriquement même infini s’il n’y a pas du tout de fonds publics. Le taux de 3 % est une valeur arrondie du taux “Euribor swapé”à 10 ans actuel, diminué de l’inflation, puisque nos calculs sont effectués en euros constants.

Dans les pays anglo-saxons et aux Pays-Bas, qui sont beaucoup moins contraints par les problèmes d’endettement que l’on connaît en France, le taux d’actualisation des dépenses budgétaires en valeur nominale est pris parfois à 5 % et parfois à 6 % (soit 3 à 4 % diminué de l’inflation).

Dans notre modèle, nous avons retenu la valeur de 5%, mais avons fait quelques études de sensibilité en faisant varier ce taux entre 3% et 8%, ce qui ne change pas les conclusions du présent article.

9 Modèle GEMINI-E3, Alain BERNARD et Marc VIELLE, 2000 5

Les différentes possibilités de réalisation et financement d’un ouvrage

Imaginons que nous ayons aujourd’hui à construire un pont analogue à celui de Rion-Antirion que le groupe Vinci réalise aujourd’hui en Grèce, au Nord-Ouest du Péloponnèse, pour relier Patras à la Grèce continentale. Quelles sont les différentes options qui se présentent à un gouvernement pour réaliser cet ouvrage, et comment juger de leur pertinence, c’est ce que nous allons étudier ci-après ?

Les différentes options envisageables pour réaliser l’opération

L’étude économique nécessaire pour savoir si une infrastructure de transport doit être réalisée ou non se fait en général indépendamment de la connaissance du futur constructeur ou exploitant, et même du futur mode de financement. Cependant il est possible de montrer que le contexte financier et institutionnel a un rapport direct sur la rentabilité économique du projet, ainsi que bien sûr sur les budgets publics.

Les différentes possibilités qui se présentent aux décideurs sont les suivantes :

- Option n° 1 : le pont est entièrement construit sur fonds publics, budgétaires, et est ouvert gratuitement à la circulation. Il est géré par une entité publique ;

- Option n° 2 : à l’autre extrémité du processus administratif d’attribution des contrats, il est possible d’avoir un pont entièrement construit sur fonds privés, exploité par une entreprise privée qui se rémunère sur les péages perçus. C’est le cas classique d’une concession d’ouvrage public. Dans ce cas, le niveau des péages est discuté avec les pouvoirs publics et doit se trouver à un niveau d’acceptabilité politique convenable (cf. nos études déjà publiées dans la revue Transports). Les recettes doivent être suffisantes pour couvrir les frais d’exploitation, pour rembourser les emprunts effectués auprès des organismes de financement et enfin pour rémunérer à un niveau convenable le capital investi par la société privée. Ce cas est de plus en plus rare, et se produit lorsque la collectivité a presque fini de construire un réseau, dont il ne manque plus qu’un maillon pour l’avoir complet (cas du viaduc de Millau par exemple) ;

- Option n° 3 : le pont peut être construit par une autorité publique sur des ressources budgétaires, avec imposition d’un péage de franchissement sur les utilisateurs. Les recettes de péage sont affectées au budget général de l’Etat ;

- Option n° 4 : il est créé un établissement spécifique public qui peut emprunter, faire construire le pont et percevoir les recettes, qui serviront alors au remboursement des emprunts. Les conséquences économiques et budgétaires, bien que proches, ne sont pas absolument identiques ;

- Option n° 5 : la collectivité peut décider de confier l’ouvrage (réalisation et exploitation) à une société privée, quitte à lui donner une subvention si le niveau des recettes ne suffit pas à payer la totalité de l’ouvrage ;

- Option n° 6 : la collectivité peut également confier la réalisation du pont à une société privée, qui sera rémunérée en fonction du trafic traversant le pont, mais sans que les usagers n’aient à acquitter de péage réel. Les sommes que touchera l’entreprise privée seront en provenance du budget de l’Etat. Cette méthode de rémunération est appelée shadow toll dans le monde anglo- saxon ;

- Option n°7 : on constate malheureusement qu’il existe une option n° 7, celle qui consiste à ne rien faire dans l’immédiat, et que nous évaluerons dans le présent article en considérant simplement que la réalisation de l’ouvrage est décalée d’une durée de 3 ans.L’analyse économique de ces différents processus de construction se fera en étudiant deux indicateurs : le taux de rentabilité interne socio-économique et la valeur actualisée nette des coûts et des bénéfices associés à la construction et à l’exploitation de l’ouvrage. Le taux de rentabilité interne socio-économique est le taux qui égalise la valeur actualisée nette des coûts et celle des bénéfices.

L’analyse budgétaire se fera au niveau global du budget de l’Etat, par actualisation des flux de dépenses et de recettes à un taux de 5% en termes réels.

Détermination des paramètres.

Pour ce même pont, les différentes options de montage conduisent à des résultats distincts. Il y a en effet quatre grandeurs importantes à prendre en compte : l’utilité, le coût global de l’ouvrage, le coût des capitaux et les recettes financières créées par l’activité engendrée par l’ouvrage.

Les bénéfices socio-économiques ou l’utilité

L’utilisation du pont et donc son utilité va dépendre du tarif de péage.

En effet, le péage va éliminer un certain nombre de clients potentiels. Comme ceci ne changera rien aux coûts d’exploitation du pont, il y aura une perte de surplus, qui sera d’autant plus grande que le niveau de péage sera élevé. Dans les options n° 1 et n° 6, il n’y a pas de péage réel, et par conséquent l’utilisation du pont – et donc l’utilité – est maximale. Dans les autres options, le trafic sera plus faible et il y a donc une diminution du surplus global.

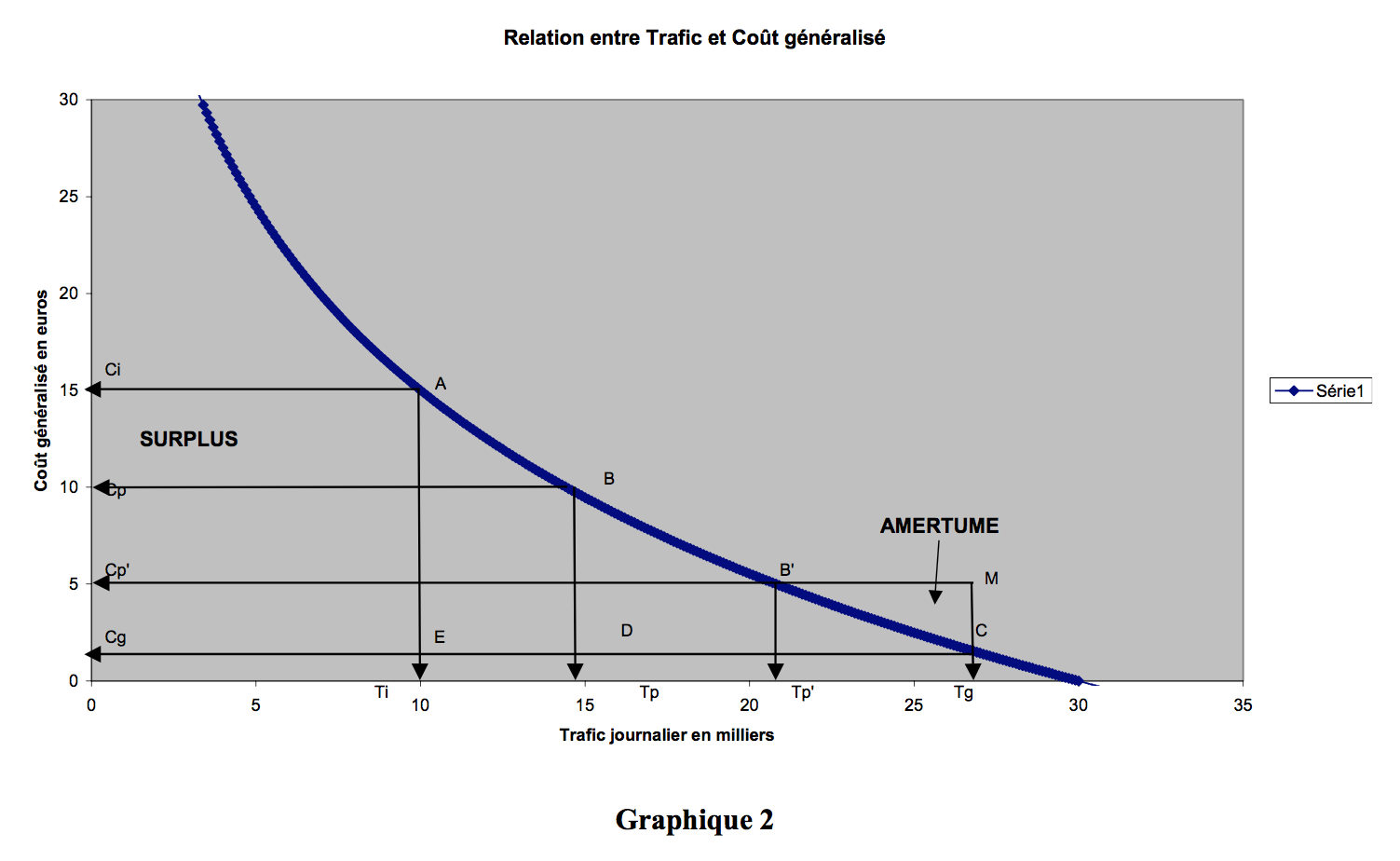

L’utilité a été estimée à partir d’une courbe offre-demande classique. Pour de raisons de facilité de calcul, nous ne prendrons pas une courbe à élasticité constante mais une courbe telle que l’élasticité du trafic “T” sur le coût généralisé soit une fonction linéaire du coût généralisé “C”. Cette approximation représente correctement le comportement des usagers-clients. Le coefficient d’élasticité (∆T/T)/(∆C/C) retenu dans ce cas est de la forme C/Co, où Co correspond à l’optimum des recettes (voir graphique n° 2).

L’équation donnant le trafic en fonction du coût généralisé est donc : T=To*e^(-C/Co)

La situation initiale avant construction du pont est représentée par le point A, dont les coordonnées sont Ci (15 euros de coût généralisé) et Ti (10 000 véhicules par jour). Dans la suite de l’article, nous ferons varier l’élasticité du trafic par rapport au coût généralisé, mais en maintenant évidemment fixe ce point de départ, qui représente la situation actuelle. L’élasticité variera alors entre –0,42 et –1,27, l’élasticité de valeur absolue la plus grande correspondant au trafic fréquent, de courte distance.

Si l’ouvrage était gratuit, la situation finale serait représentée par le point C, dont les coordonnées sont Cg pour le coût généralisé estimé à 1 euro et Tg qui correspond à un trafic de 27 000 véhicules par jour. Un péage de 9 euros porte évidemment ce coût généralisé à 10 euros (point B, dont les coordonnées sont Cp – 10 euros – et Tp, dont la valeur est 15 000 véhicules/jour). Si ce tarif convient aux trajets à moyenne distance, il est trop élevé par les trajets à courte distance, qui devraient, pour des usagers spécifiques très fréquents, se trouver plutôt aux alentours de 4 €, ce qui porterait le coût généralisé à 5 €.

Avec une tarification à 9 €, le surplus économique des usagers est représenté par la surface (Ci-A-B-Cp), le surplus total est représenté par la surface (Ci-A-B-D-Cg), et le montant de recettes par la surface (Cp-B-D-Cg) Pour effectuer les calculs économiques, nous avons supposé que le surplus était constant au cours du temps, ce qui est plutôt pessimiste puisque la demande d’une part et le consentement horaire à payer d’autre part vont augmenter au fur et à mesure que les années passent, mais nous avons négligé en compensation les coûts d’entretien et d’exploitation de l’ouvrage, qui représentent quelque 15% des recettes.

En fonction de l’option retenue pour la construction du pont, il y a ou non péage. Le niveau de péage est calculé en fonction de l’acceptabilité politique. Pour chaque niveau de péage, il y a un niveau de recettes et un surplus économique.

Le niveau maximal de la tarification politiquement admissible pour les usagers fréquents (voir nos articles précédents) se trouve à mi-chemin entre Ci et Cg, soit la moitié de (15-1), soit 7 €. Dans notre exemple, nous avons retenu un tarif de 4 €, donnant un coût généralisé de 5 €. L’acceptabilité politique est illustrée par la surface représentant l’amertume (M-C-B’), qui doit se comparer au montant des recettes de péage (rectangle Cp’-B’-D’-Cg) et au surplus correspondant (Ci-A-B’-Cp’).

Le coût global de l’ouvrage

Si les crédits destinés à la construction du pont sont exclusivement de nature budgétaire, les contrats d’études, de construction et d’exploitation seront passés selon les procédures traditionnelles de la maîtrise d’ouvrage d’Etat. Si le montage contractuel retenu contient une délégation plus large au secteur privé (contrat de concession ou contrat de partenariat), le coût global de construction ne sera pas le même. Rappelons que le coût global comprend :

- les coûts afférents aux phases amont telles que la programmation, les études préliminaires, les études d’avant–projet, la constitution du dossier d’appel d’offres, la passation de contrats ;

- les coûts de construction (études détaillées, construction proprement dite, y compris les réclamations potentielles et les coûts d’assurance) ;

- les coûts d’entretien et d’exploitation durant toute la vie de l’ouvrage ;

- les coûts des risques.Nombre de praticiens spécialistes (NAO10, CSTB11, MIQCP12) ont été amenés à penser que la procédure publique coûte sensiblement plus cher que la procédure privée associée à un contrat de concession ou de partenariat. On trouve deux familles de raisons à cela, des raisons purement techniques d’efficacité de l’opérateur privé par rapport à la structure publique et des raisons d’ordre budgétaires.10 NAO : National Audit Office, équivalent à de la Cour de Comptes au Royaume Uni 11 CSTB : Centre Scientifique et Technique du Bâtiment

12 MIQCP : Mission Interministérielle pour la Qualité des Constructions Publiques

Coût généralisé en euros

Il est impossible de donner des valeurs précises contrat par contrat sur le gain d’une procédure globale confiée au secteur privé par rapport à une procédure classique en maîtrise d’ouvrage d’Etat. En effet, d’un contrat à un autre, d’un donneur d’ordre à un autre, les paramètres varient. Un maître d’ouvrage public qui construit beaucoup aura une compétence technique analogue à celle d’une grande entreprise, et une bonne programmation budgétaire. Il saura résister aux demandes superflues en provenance de la pression politique et évitera de gaspiller les fonds publics. Mais il arrive souvent que le maître d’ouvrage n’ait pas suffisamment d’expérience, et que les régulations budgétaires décalent la mise en service d’un ouvrage presque terminé car il manque un tronçon de route ou un équipement spécifique pour achever la tranche fonctionnelle. Pensons par exemple aux deux viaducs proches du viaduc de Millau, qui auront attendu leur mise en service presque 4 ans après la fin de leur construction. Ceci enchérit leur coût économique de 25 %.

En moyenne, les donneurs d’ordre européens considèrent que la délégation globale à un secteur privé qui prend les risques de conception-construction-maintenance avec respect des délais réduit le coût global du processus de production de l’ouvrage de 17 % environ, avec un gain de temps de 10% par rapport à la procédure publique. Combinant ces deux facteurs, nous avons retenu un gain de 20% pour illustrer notre exemple de pont.

Dans le cas des sociétés publiques telles que les SEMCA ou les EPIC, la contrainte budgétaire est moindre et la spécialisation de ces établissements leur confère en général une bonne compétence. Par conséquent, dans notre comparaison d’option, nous avons considéré que la différence de coût global entre le secteur privé et un EPIC était de 10 % seulement.

Le coût des capitaux privés et publics

L’introduction du secteur privé dans le financement de l’ouvrage se traduit par un enchérissement des coûts financiers, parce que le partenaire privé empruntera à un taux plus élevé que le donneur d’ordre public. Ce taux dépend de deux paramètres :

- Le taux de base des emprunts d’Etat à long terme, qui combine décision de la puissance publique et confiance du système bancaire dans la fiabilité économique du pays ;

- La répartition de risques entre le secteur privé et le secteur public, qui définit le spread entre le taux public et le taux privé.Dans notre exemple, nous avons retenu la valeur de 5,7 % par an en termes réels (hors inflation) pour le taux représentant le coût du financement privé. Ce taux correspond à un financement de projet, où la totalité du risque trafic est porté par le partenaire privé. C’est un WACC (weighted average cost of capital), qui combine une rémunération du capital privé et un taux d’emprunt, le taux du premier étant nettement supérieur au second, mais porte sur une part plus faible de capitaux mobilisés.Lorsque l’ouvrage est financé sur fonds publics et dans le cadre d’un EPIC ou d’une SEMCA, nous avons considéré qu’à long terme, le coût de financement était plus faible, mais que l’actionnaire public voulait cependant bénéficier de dividendes. Nous avons retenu un taux de 4,2 %.Si l’ouvrage est financé purement sur fonds publics, nous avons cependant considéré que le capital avait un coût, pris à 3,2%, égal au taux de financement en termes réels de la puissance publique, pour déterminer le tarif de péage. Ceci signifie qu’une comptabilité analytique du pont conduirait à un résultat nul, sans bénéfices ni pertes.Les recettes financières engendrées par l’utilité de l’ouvrageUn ouvrage économiquement rentable va engendrer de l’activité, et donc des flux financiers. Ces flux vont se répartir entre les acteurs privés, les sociétés commerciales ou industrielles et les acteurs publics. Les études récentes, notamment celles menées sous la direction du professeur Rémy Prud’homme à l’Université Paris 12, ont montré qu’on pouvait estimer les recettes budgétaires dans le cas de l’Etat, qui perçoit impôts et cotisations sociales, à 20 % du surplus annuel. Dans le cas des collectivités, ce pourcentage descend à 3 % environ. Vu l’importance de l’ouvrage dans l’économie du pays, nous prendrons le cas de l’Etat.

Les résultats

La tarification politiquement admissible

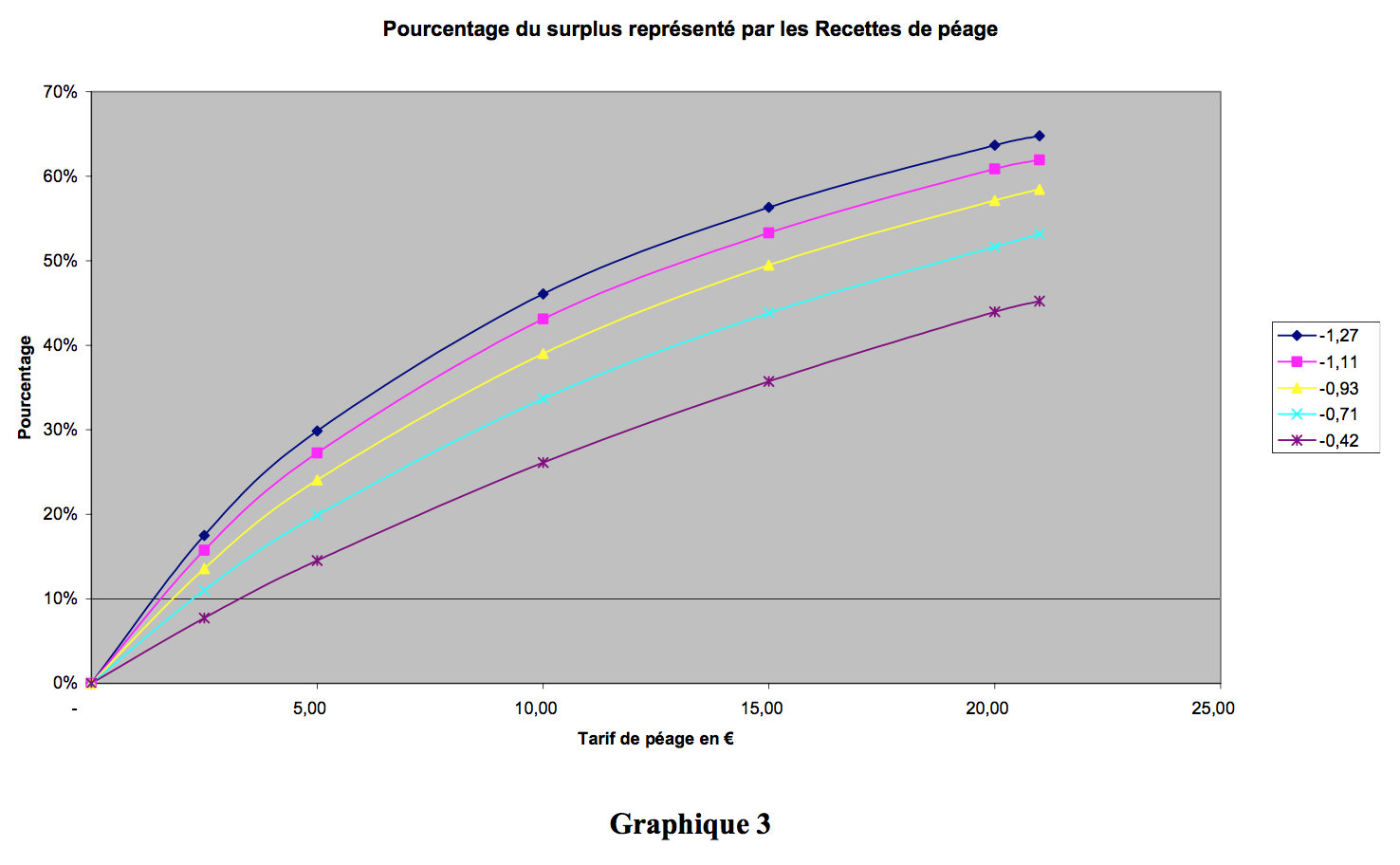

Nous avions exposé, dans des articles précédents, le concept politique “d’amertume” pour illustrer le problème posé par les usagers fréquents des ouvrages à péage en zone urbaine. En fait, il est possible de donner une approche rationnelle à cette illustration en examinant la part que représentent les recettes de péage par rapport au surplus total engendré par l’ouvrage.

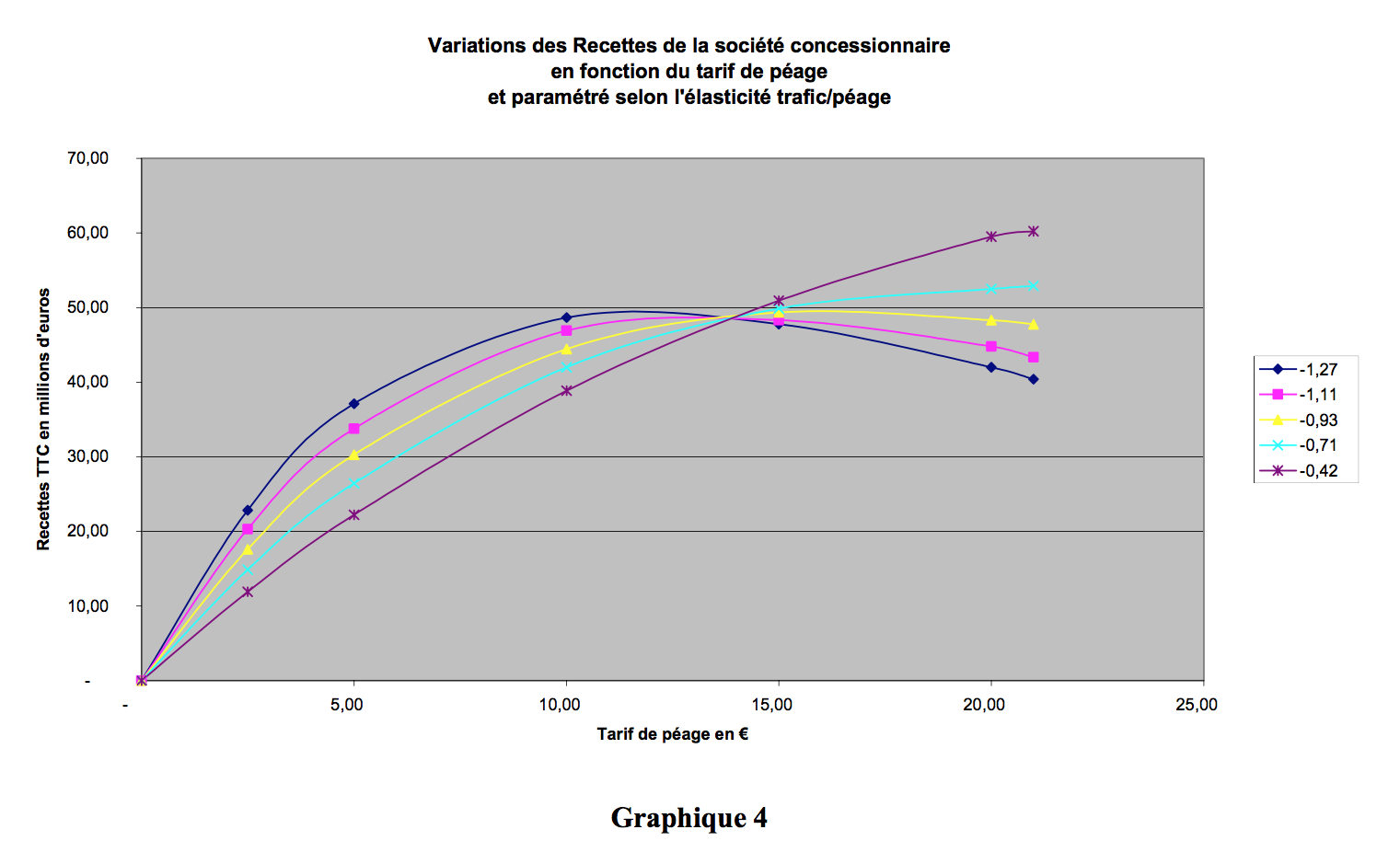

Le réseau de courbes ci-dessous (graphique n° 3) montre la part que les recettes de péage représentent par rapport au surplus total engendré. Il est clair que si cette part est trop grande, il y aura des réactions politiques négatives. Les trajets courts et fréquents, correspondant à un consentement à payer comparativement faible, présentent l’élasticité la plus grande en valeur absolue (-1,27). Pour un péage de 9 euros, plus de 40 % du surplus est produit sous forme de péage : les clients potentiellement fréquents du pont ne l’accepteraient guère. C’est pourquoi un tarif autour de 5 euros leur serait adapté. En revanche, pour les clients dont l’élasticité est faible, une tarification beaucoup plus élevé est admissible, un tarif de 12 euros correspondant à un prélèvement sous forme de recettes égale à seulement 30 % du surplus total engendré.

Sur le graphique n° 4 ci-après présentant la variation de recettes en fonction du tarif et de l’élasticité, nous constatons d’ailleurs, que la forte élasticité de –1,27 conduit à une courbe présentant un maximum de recettes autour de 10 euros, alors que l’élasticité faible conduit à un maximum qui se situerait hors du champ d’application de notre exemple.

Pour les différents montages d’opérations qui vont être étudiés ci-après, nous avons retenu une tarification de 9 euros dans toutes les options à péage..

Le bilan économique comparatif des différentes options

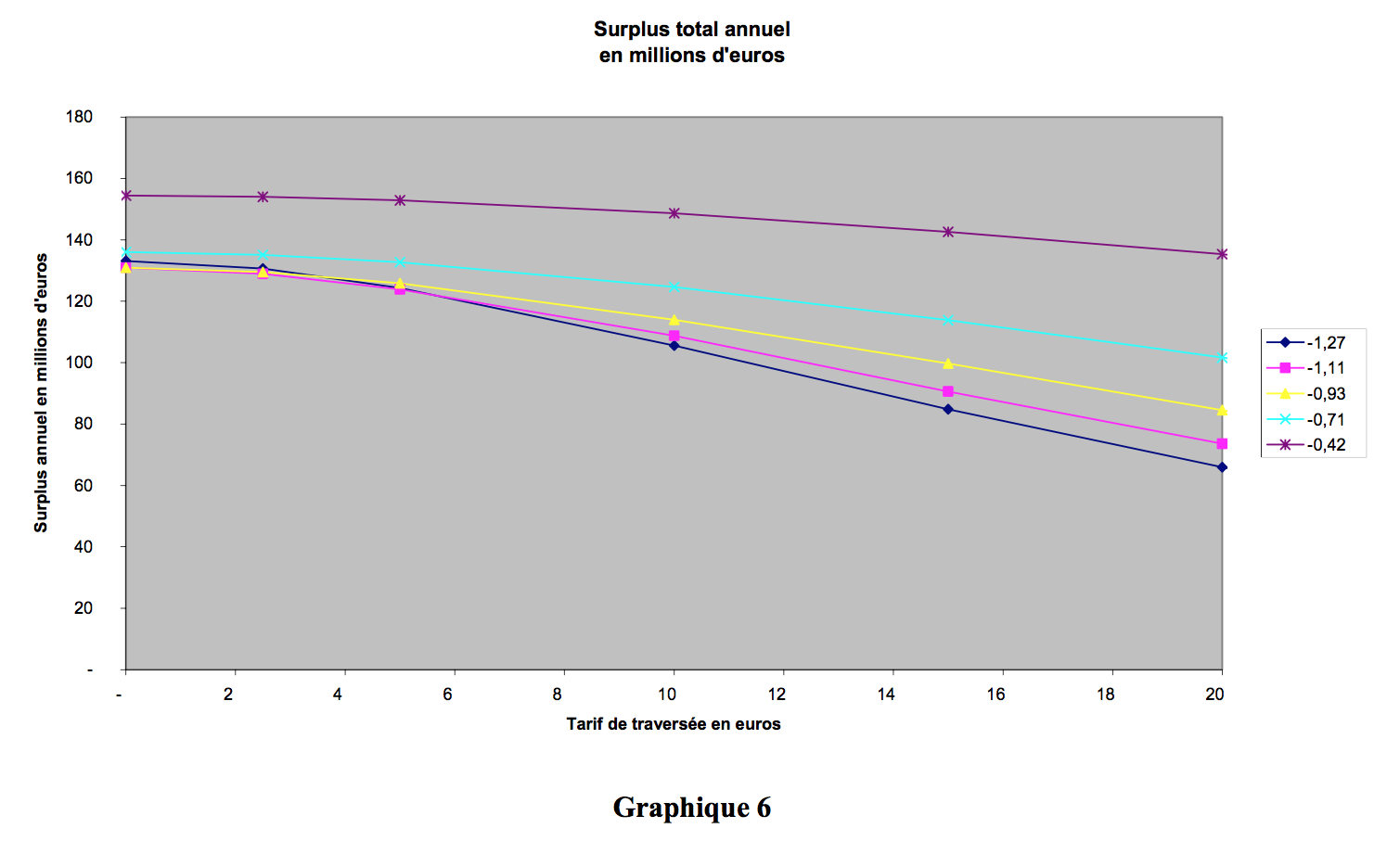

Tout d’abord, regardons le surplus total annuel (graphique n° 5). Pour un investissement de 700 millions €, le surplus annuel à péage nul est de l’ordre de 135 M€, ce qui donne une très bonne rentabilité socio-économique et justifie entièrement la construction de l’ouvrage, et les financements qui y contribuent.

Bien sûr, plus le tarif de péage est élevé, plus le surplus économique diminue. Jusqu’à 5 euros, la perte de surplus économique est faible, mais elle augmente ensuite, d’autant plus fort que le taux d’élasticité est élevé en valeur absolue.

Le point correspondant à 20 euros est tout à fait théorique, car nous n’imaginons pas que le coût généralisé puisse être supérieur après l’ouverture du pont qu’avant. Ce cas extrême peut se produire lorsque de travaux d’amélioration d’un centre ville pour réduire la circulation automobile, mais il s’agit alors d’opérations d’urbanisme et non de transport.

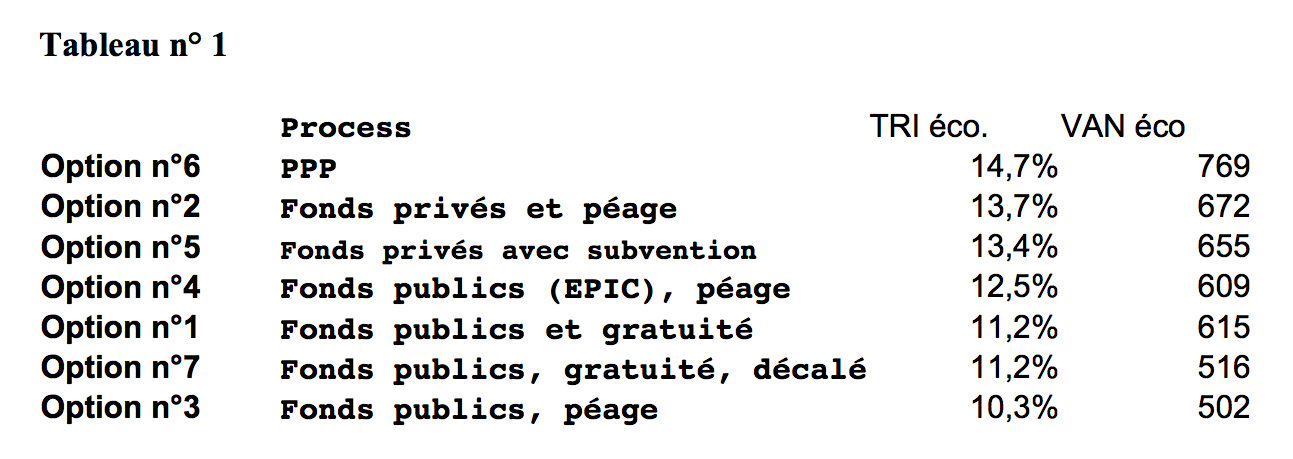

Le tableau n° 1 ci-après présente le bilan économique des différentes options décrites précédemment. Rappelons que le calcul de la VAN économique se fait avec un taux d’actualisation de 6 %.

La situation économiquement la meilleure correspond au système du shadow toll ou du PPP. La plus mauvaise consiste à mettre à péage in fine un ouvrage construit sur fonds publics. Le décalage dans le temps d’une opération n’affecte pas sa rentabilité (TRI), du moins avec nos hypothèses, mais il diminue son intérêt économique.

Le classement selon la VAN économique est fort proche de celui selon le TRI, mais pas identique toutefois : c’est le classement suivant la VAN qui nous semble le plus pertinent.

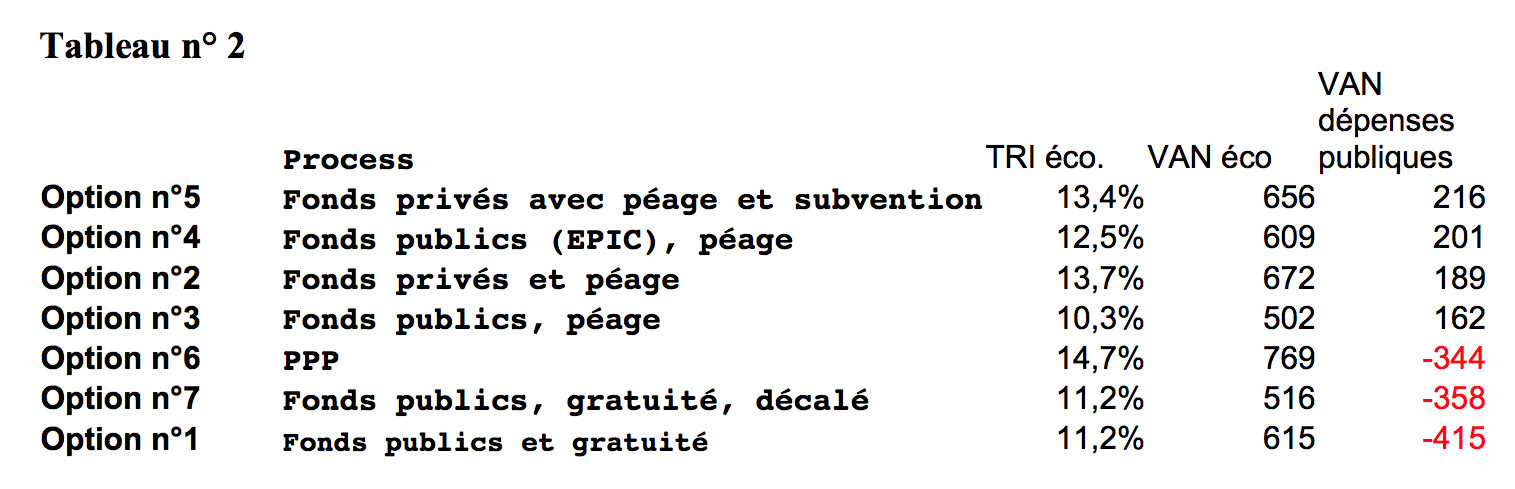

Le bilan financier des différentes options

Le résultat du classement est alors tout-à-fait différent (tableau n°2) : les montages avec du péage vont être les moins contraignants, ou même les plus profitables pour le budget du Ministère des Finances.

options n° 4, n° 5 et n° 2 sont assez proches et il est délicat d’en tirer une loi générale Cependant nous retrouvons des résultats déjà observés dans nos articles précédents : la structure contractuelle de l’option n° 5 est très efficace (ponts sur le Tage à Lisbonne), meilleure que celle des SEMCA et des opérations pour lesquelles une tarification un peu haute éloigne de l’optimum économique. Nous retrouvons bien les discussions incertaines sur la privatisation totale ou partielle des ouvrages, question qui préoccupe nombre de pays d’Europe et d’Amérique Latine aujourd’hui. En fait, pour donner une réponse claire sur le choix, il faut non pas prendre un surplus constant au cours du temps, mais introduire les véritables paramètres correspondant à la situation technique et financière du pays en question. Les réponses varient alors au cas par cas.

Nous constatons aussi que la solution de shadow toll est fort onéreuse pour les fonds publics, mais qu’elle est cependant meilleure que les solutions purement en fonds publics budgétaires. Quant à la réduction du coût budgétaire liée à un retard dans le lancement des travaux, c’est une mécanique tellement connue que ce n’est pas la peine de s’appesantir sur le sujet : ne rien faire est moins coûteux que faire quelque chose.

Il mérite d’être signalé que le transfert de risques au secteur privé est un élément, sinon l’élément clé du calcul. En effet, en supposant que la puissance publique garde les risques qu’elle est le mieux à même de porter, c’est-à-dire notamment le risque trafic, les organismes financiers vont réduire le coût de la dette, et la tarification pourra alors être réduite, augmentant du même coup la rentabilité socio-économique de l’ouvrage.

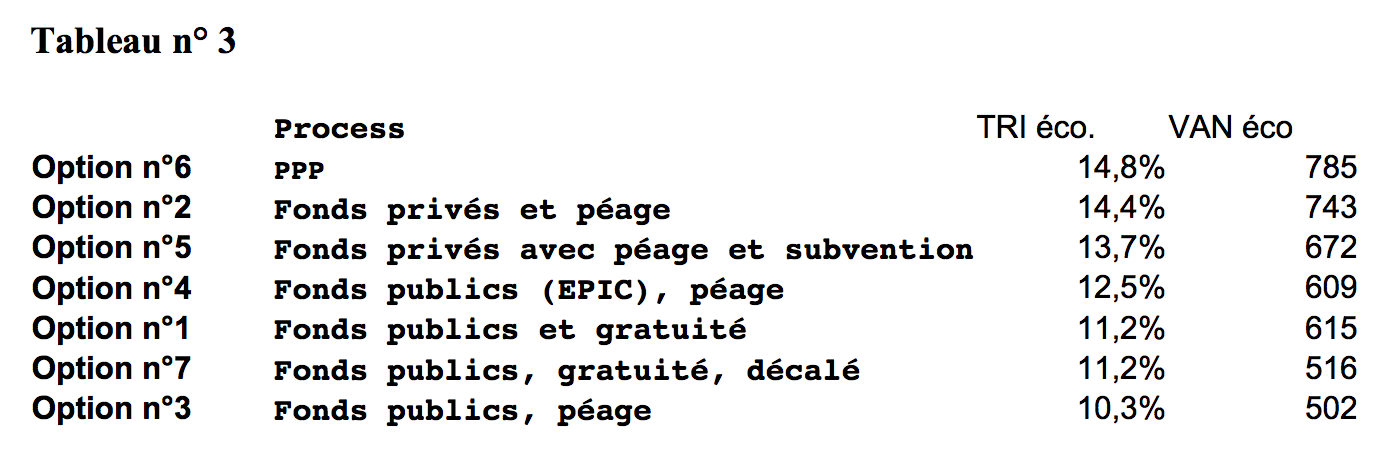

En réduisant le WACC du secteur privé à 4,60 % en termes réels, au lieu de 5,7 %, on constate un ordre de classement des opérations sensiblement différent.

Du point de vue économique (tableau n° 3), on constate évidemment une remontée du classement des opérations privées :

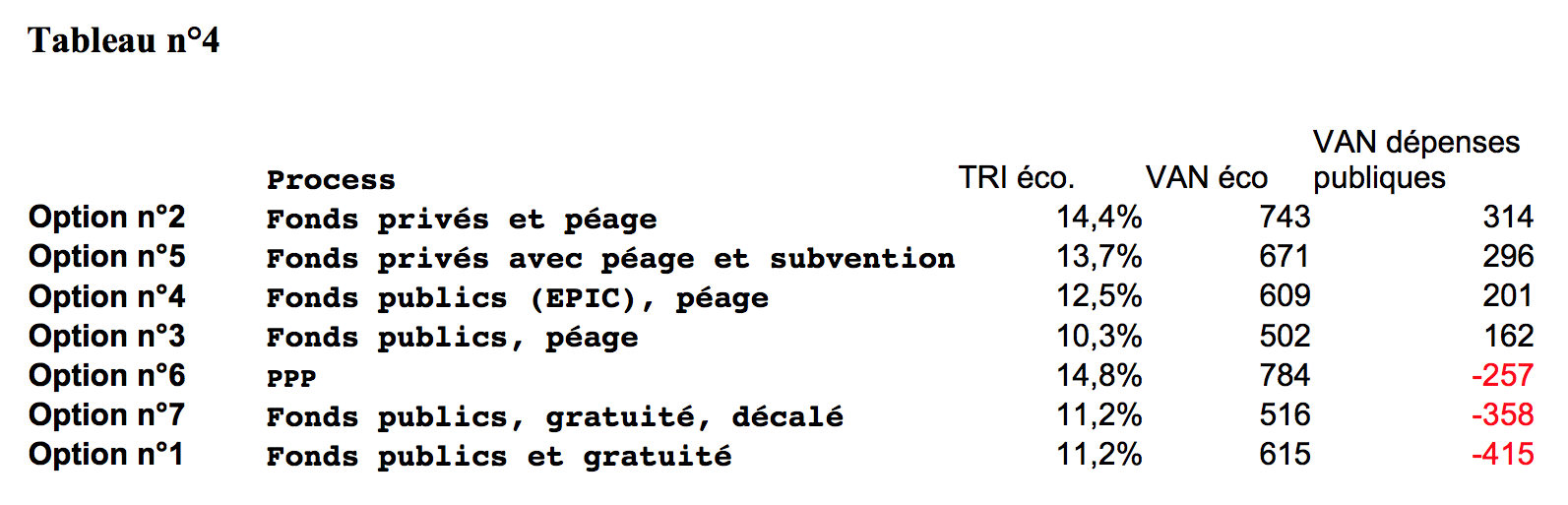

Du point de vue budgétaire, le classement est différent (tableau n° 4) : l’option 2 passe en tête, l’option 5 passant de la première position à la deuxième, quoique pour une différence assez faible. L’option n° 4 vient sensiblement derrière les deux premières.

Ces options 2, 5 et 4 correspondent respectivement aux opérations récentes du viaduc de Millau, de A 28, et aux opérations traditionnelles des SEMCA. Bons TRI et bonnes VAN, bonnes recettes pour le Ministère des Finances, ces solutions sont correctes.

Mais les investissements les plus rentables sont aujourd’hui à réaliser en zone périurbaine, dans les métropoles d’équilibre, pour résoudre les problèmes de saturation les plus criants. Que les décideurs mettent du péage réel ou non, il faudra des fonds publics. Alors la procédure de contrat global de partenariat apporte une bonne réponse technique à la recherche de financements.

Conclusion : il existe une pluralité de solutions

L’étude présentée ci-dessus utilise des méthodes économiques classiques et bien connues des professionnels. La présentation d’un cas concret, comme le pont de Rion-Antirion, fixe les idées sur les mécanismes en vigueur, tant pour déterminer le niveau de tarification que pour faire le bilan économique.

On constate qu’il n’y a pas de réponse unique et systématique à un problème concret de construction d’un ouvrage précis dans un environnement géographique et humain précis. Devant cette pluralité d’options, il appartient aux décideurs de se livrer à une analyse fine du contexte économique, juridique, budgétaire, financier, social,… et des contraintes qui en découlent avant de se prononcer sur l’option optimale pour les circonstances. En particulier, l’estimation de l’utilité est une tâche délicate, cette utilité comprenant des facteurs aisément mesurables tels que les gains de temps, et d’autres, d’ordre sociologique ou de géographie humaine, qui le sont moins.

Toutefois, une seule observation reste absolument permanente : il n’existe pas de solution financière miracle qui puisse rendre rentable un ouvrage dont les fondamentaux socio-économiques ne sont pas bons.

Quelques observations sur la France

La dette de l’Etat et des administrations publiques

En France aujourd’hui, la contrainte de la dette est particulièrement forte. Le seul psychologique de 1000 milliards d’euros a été passé récemment. Le programme de stabilité13 2005- 2007 présente les soldes des administrations publiques et l’état prévisionnel de la dette selon deux scénarios de croissance, 2,5 % et 3 % de croissance annuelle. Malheureusement, il y a peu de chances que cela se produise, et l’hypothèse d’un sentier de croissance stable à long terme de 2,5 % à partir de 2005 qui permettrait d’entamer la décrue du ratio dette/PIB à partir de 2006 reste optimiste.

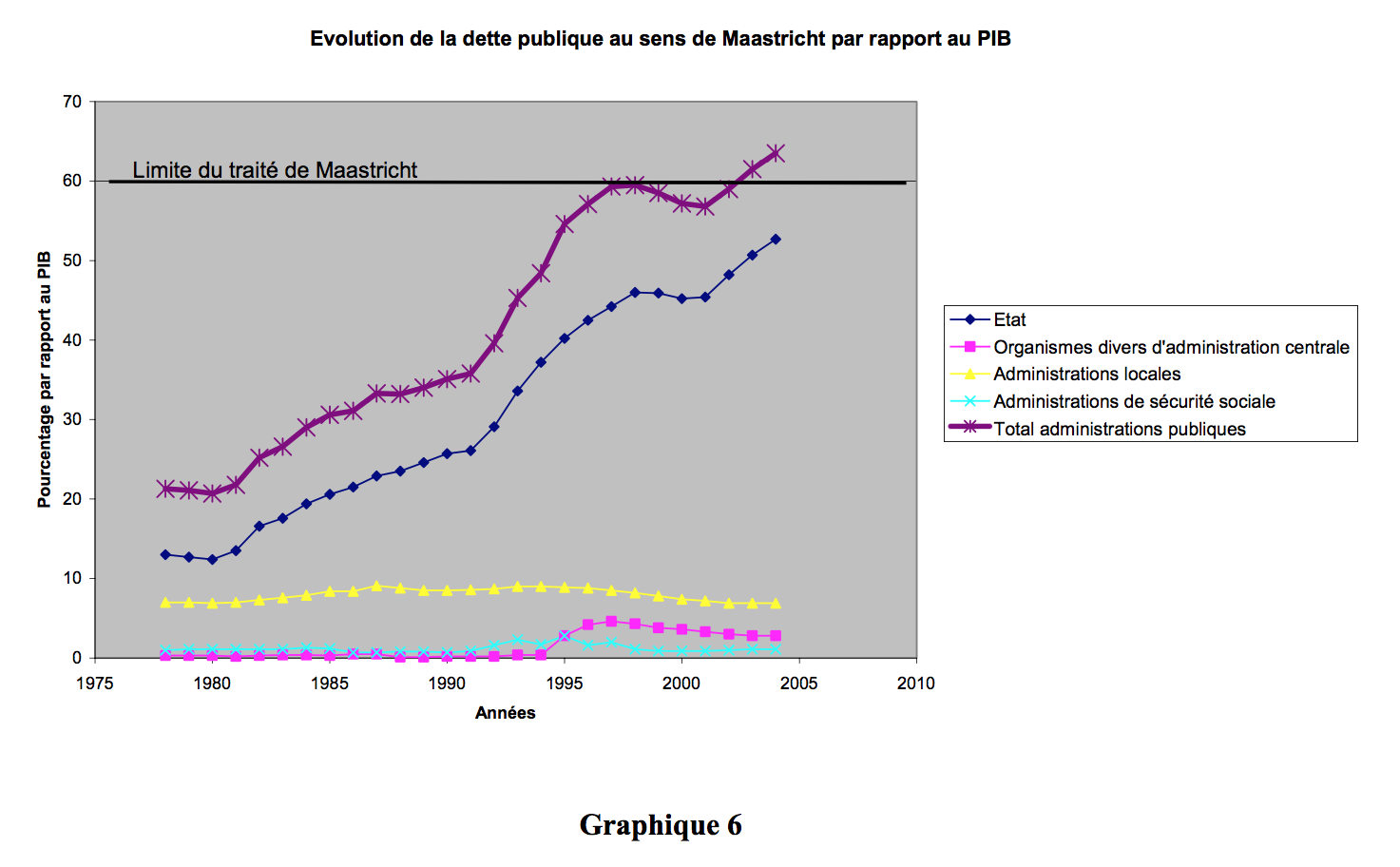

Sachant que le fameux ratio dette/PIB du traité de Maastricht se situe à 60%, nous voyons sur le graphique suivant que la situation française demandera des efforts d’efficacité et de rigueur de la sphère publique dans son ensemble pendant plusieurs années pour revenir dans les normes.

Le graphique n° 6 montre l’évolution de la dette des administrations publiques en France.

Nous constatons une forte croissance de la dette en période de faible croissance du PIB, et une faible réduction de cette dette en période de forte croissance du PIB. Nous sommes en période de taux d’intérêt bas, ce qui allège la charge de la dette, mais n’oublions pas que la dette publique est un impôt différé, qu’auront à rembourser les générations futures.

Finalement, dans le domaine routier, la vraie question du montage des opérations réside en deux points :

- évaluer correctement l’acceptabilité politique du péage et l’élasticité correspondante, en concevant des tarifications un peu moins primaires que celles que nous avons aujourd’hui en Europe sur dans le domaine routier, par exemple en se rapprochant de ce que font les professionnels de l’aérien et du ferroviaire ;

- évaluer correctement et complètement l’intérêt de l’ouvrage, sur toute sa durée de vie, avec ses recettes et ses coûts de fonctionnement, et les bénéfices socio-économiques engendrés au- delà du strict calcul de temps gagné par les clients de la route.

Nous pourrions ainsi suggérer au lecteur ce que nous avons fait nous-même, c’est-à-dire de revenir aux grands principes énoncés par Adam Smith et Jules Dupuit, mais, de façon plus actuelle, nous finirons en citant encore un ancien commissaire au Plan, Hervé Guaino, qui écrivait récemment dans une chronique :

C’est la qualité des investissements qui décidera de [notre] niveau de vie, et non la manière dont ils sont financés. Pour dire les choses autrement, notre seule obsession devrait être non pas de mesurer le niveau de l’endettement d’hier, mais de réfléchir aux investissements les plus judicieux pour préparer la croissance de demain.